Monitor de precio de carnes - Enero de 2022

Este informe tiene el propósito de analizar la evolución de determinados precios particularmente sensibles para la canasta de consumo de alimentos en Argentina. Desde el Observatorio de Precios del CEPA se realiza un análisis mensual del rubrocarnes [1], en esta oportunidad correspondiente al mes de enero de 2022. Como se ha señalado en informes precedentes, este rubro representa buena parte de los consumos de las y los argentinos: es un informe de gran relevancia para analizar la inflación, considerando que el peso de la carne oscila entre 7% (GBA) y 13,3% (noreste) sobre el índice de precios minoristas deINDEC.

Parte 1. Evolución de precios de la carne durante 2021/2022

El mes de enero de 2022 mostró un incremento promedio de los cortes de carne vacuna del orden de 2,3%. En términos interanuales, los cortes de carne vacuna incrementaron su precio 55,5%.

Luego de las subas por encima del 75% de los precios al mostrador de la carne vacuna en2020, el primer semestre de 2021 comenzó con nuevas subas que totalizaron otro 35% de aumento. Ante esta situación, el Gobierno Nacional tomó una serie de medidas frenar los incrementos generalizados en la cadena de valor. Estas medidas permitieron cortar la dinámica alcista entre julio y octubre, donde los precios retrocedieron 3%.Sin embargo, noviembre y diciembre, meses donde suele aumentar el consumo, mostraron nuevamente incrementos sensibles en el precio de la carne, promediando 11% y 10% respectivamente.

En enero también puede observarse un impacto heterogéneo de los aumentos en relación a los cortes. A la inversa de lo que ocurrió en el mes de diciembre, donde los “cortes caros” fueron los que más incrementaron su precio, en enero, los “cortes económicos” fueron los que más aumentaron: 6,2%. Es resto, “intermedios” y “económicos” aumentaron 2,7% y 1,3% respectivamente.

Adicionalmente, es importante destacar la evolución del precio de productos sustitutos a la carne vacuna. El pollo, por ejemplo,en igual mes, mostró un incrementode 4,9%. De estamanera se mantuvo prácticamente sin modificaciones el precio del asado en relación con el pollo.

Si se analiza la cantidad de kilos de pollo fresco que se puede comprar con un kilo del corte vacuno más consumido (el asado), se observa que el asado se había revalorizado fuertemente en relación con el pollo. La brecha entre ambos productos llegó a ser de 4,04 kilogramos en diciembre. Esta relación se mantuvo en 3,98 kilos de pollo por kilo de asado a enero de 2022 como resultado del moderado incremento del precio del asado y el mayor aumento de pollo.

Asimismo, entérminosinteranuales, las variaciones de algunos cortes continúan por encima del nivel general de precios de la economía (+50,9%aproximadamente) mientras que otros, de gran consumo interno, lograron quedar por debajo del promedio, sobre todo por el elevado punto de comparación que deja enero 2021: asado (48,7%), vacío (48,9%) matambre (46,5%)

Parte 2. Razones del incremento del precio de la carne entre noviembre y enero

1. Poca transparencia en la oferta y demanda del mercado de hacienda de Liniers. SiSeguimos la evolución de hacienda vacuna durante los últimos meses se puede observar un particular comportamiento. En noviembre el precio del novillito pasa de $208 (10/11) a $257 (18/11), es decir, un aumento de 23% solamente en 8 días. El valor de compra a niveles sumamente elevados y en tan corto tiempo por parte de consignatarios, muy por encima del precio de equilibro de los días previos, permite pensar que el objetivo se orientó en “recomponer precios” (de acuerdo con las propias definiciones de agentes del sector) y evitar la pesificación de sus ingresos. El argumento de menor oferta estacional resulta difícil de sostener dado que, como se describe en el apartado siguiente, la oferta en el Mercado de Hacienda en noviembre (e incluso en diciembre) presenta más animales que los meses anteriores. En este contexto, se llegó a pagar por la reposición de ternero hasta $ 257 el kilo vivo. Desde mediados de mes podría decirse que se instaló un nuevo piso en el valor de hacienda, que se mantuvo luego durante el resto de noviembre (finaliza con incremento promedio del 18%) y incluso durante el mes de diciembre. En este último mes muestra variaciones en su precio, con un marcado descenso en las últimas dos semanas del mes, pero sosteniendo un promedio de $244 el kg vivo y acumulando un aumento de 19% en los dos meses. En enero el valor del novillo se mantiene en promedio en $244, similar al de diciembre, es decir, en niveles récord[2].

El Mercado de Hacienda, donde se negocia el precio del ganado en pie, se privatizó en 1992 y quedó a cargo de "Mercado de Liniers S.A." - una firma cuyos accionistas son 100 firmas consignatarias y de remates-ferias. Si bien se supone que debería funcionar libremente entre oferta y demanda, la importancia de algunos actores distorsiona su funcionamiento. En un mercado muy poco transparente, un puñado de frigoríficos y consignatarios de hacienda (Alzaga Unzué y Cía., Colombo y Colombo (y Colombo y Magliano), Madelan, Monasterio y Sáenz Valiente, y Bullrich y Cia.) cuentan con poder de fuego para determinar el precio, aprovechando que, si bien es cierto que la mayor parte de las operaciones no pasan por el Mercado de Liniers, no es menos cierto que las operaciones allí realizadas siguen siendo referencia.

¿Cómo funciona en la práctica? Vale la pena analizar qué pasó en noviembre, por ejemplo, con el comportamiento de uno de los principales consignatarios, Sáenz Valiente, Bullrich y Cía. El 3 de noviembre, el precio medio del novillito de 300 a 400 kg se negoció en $205 promedio, pero Sáenz Valiente ofreció y vendió 40 cabezas a $212, es decir, 3,5% más. Una semana después, el 10 de noviembre, ofrece y vende 6 novillitos a $215, cuando el promedio del día ascendió a $208, nuevamente 3,5% más. Dos días después, cuando se comerció en promedio a $216,7, Sáenz Valiente ofrece y vende animales similares a $229 (12 cabezas), es decir, 6% más caro. El 16 de noviembre comercializa a $265 (39 cabezas), cuando el precio medio alcanzó los $250, nuevamente 6% por encima del promedio.

1. El problema de la oferta: “en estos meses suele haber una menor oferta de animales”[3]. A lo largo de los últimos tres meses analizados, la oferta aparece como uno de los principales problemas en el incremento del precio del novillo. Repasando algunas declaraciones,referentes del sector indicaban, ya en noviembre, que la estacionalidad vinculada a las pasturas, que implica la baja de calidad y desmejora de la oferta, tiene efectos sobre el precio. El diario Clarín indicaba el 17/11 “Tal como anticiparon todos los especialistas de la cadena de ganados y carnes, se esperaba una escasez de oferta para esta época del año, por una cuestión estacional y por los escasos incentivos a producir más que hubo desde abril, cuando comenzaron las restricciones exportadoras”. Pero agregaba “En principio, el incremento se explicó por la escasez de animales (4.428) en los remates de ese día. Pero este miércoles prácticamente se duplicó la cantidad (8.026) y los valores siguieron subiendo”. En efecto, la cantidad de cabezas ingresadas al mercado de Liniers durante el mes de noviembre y diciembre es mayor a los meses previos (+23%).

2. En enero el comportamiento es distinto. El climafue un factor determinante en la baja de la oferta ingresada al mercado de Liniers, primero por las altas temperaturas junto a la sequía y luego, por las lluvias que se registraron en una amplia zona ganadera. Esta conjunción de hechos determinó una oferta por debajo de la habitual para un arranque de año.

3.El aumento de la inflación en su conjunto. Este fue uno de losargumentos más utilizados por las entidades para enmarcar los aumentos. En octubre indicaron: "los productores de carne aguantamos como todos los argentinos un 3,5% de inflación mensual"[4]. Desde el aplacamiento del aumento de precios producido luego de la limitación a la exportación, actores del sector comenzaron a repetir el supuesto atraso del precio de hacienda en relación con la inflación.

Sin embargo, resulta difícil sostener este argumento considerando que, luego de 4 meses de estabilización de precios (julio, agosto, septiembre y octubre) las subas en hacienda y mostrador acumuladas a octubre de 2021 eran un 17% y 14% mayor a la inflación general. Es decir, luego del impacto de la limitación a las exportaciones, y cuando desde el sector comenzaron a utilizar el argumento de “atraso”, los precios seguían manteniendo un significativo diferencial respecto a la inflación interanual.

Durante los meses festivos de noviembre y diciembre, los precios se vuelven a incrementar, ampliando nuevamente la diferencia a 32% en hacienda y 29% en mostrador. En enero de 2022, mientras que la inflación alcanza algo mas de 50%, el precio en mostrador asciende a 54,5% y 55,2% en hacienda.

Como se observa en el gráfico previo, luego del proceso de cierta convergencia que se produce entre junio y octubre de 2021, en noviembre y diciembre se observa un incremento de precios que “recupera” el terreno perdido en materia de precios, llegando a un gap similar a la de finales de mayo (momento previo a la estabilización de precios). Este proceso, de hecho, llevó el precio real del novillo a máximos históricos.

4. Los niveles de concentración del sector: un tercio de la faena corresponde a 10 grupos frigoríficos. Las diez mayores empresas y grupos frigoríficos de la Argentina procesaron 3,56 millones de cabezas, con un nivel de participación del 27% sobre el total nacional.Más de un tercio de la faena en argentina se concentra en un grupo reducido de frigoríficos, lo que marca un sensible nivel de concentración en un eslabón fundamental de la cadena compuesta por: cría, engorde, faena, depostado y venta minorista.

En las etapas iniciales de cría y engorde los datos muestran que predominan los establecimientos de baja escala. Hay alrededor de 205.000 establecimientos. Sin embargo, el 5% (unos 10.000 establecimientos con más de 1.000 cabezas) concentra el 40% de la producción total.

En las etapas de faena y depostado intervienen los frigoríficos. Según los registros de Senasa, hay alrededor de 450 en todo el país, con distintas habilitaciones, y los primeros 10 concentran el 27% mercado.

En la etapa de venta minorista los actores se encuentran más atomizados: el 25% del total es comercializado por supermercados y el 75% por carnicerías.

El problema de la concentración y el efecto sobre precios no es un problema exclusivo de nuestro país. En diciembre de 2021, el gobierno de Biden publicó un comunicado que rezaba “Como notamos en septiembre, sólo cuatro grandes conglomerados controlan aproximadamente el 55-85% del mercado de carne de cerdo, carne de res y aves de corral, y estos intermediarios estaban usando su poder de mercado para aumentar los precios y pagar mal a los agricultores, mientras se llevaban más y más para ellos mismos. Los nuevos datos publicados en las últimas semanas por cuatro de las mayores empresas procesadoras de carne (Tyson, JBS, Marfrig y Seaboard) muestran que esta tendencia continúa. Según las últimas declaraciones de ganancias trimestrales de estas empresas, sus ganancias brutas han aumentado colectivamente en más del 120% desde antes de la pandemia, y sus ingresos netos han aumentado en un 500%. También han anunciado recientemente más de mil millones de dólares en nuevos dividendos y recompras de acciones, además de los más de u$s3.000 millones que pagaron a los accionistas desde que comenzó la pandemia”. Y agregaba “Algunos afirman que los procesadores de carne se ven obligados a subir los precios al nivel actual debido al aumento de los costos de los insumos (por ejemplo, cosas como el costo de la mano de obra o el transporte), pero sus propios datos y declaraciones de ganancias contradicen esa afirmación. Sus márgenes de ganancia, la cantidad de dinero que están ganando por encima de sus costos, se han disparado desde la pandemia. Los márgenes brutos aumentaron un 50% y los márgenes netos superaron el 300%. Si el aumento de los costos de los insumos estuviera impulsando el aumento de los precios de la carne, esos márgenes de ganancia serían aproximadamente planos, porque los precios más altos se compensarían con los costos más altos. En cambio, estamos viendo que los procesadores de carne dominantes utilizan su poder de mercado para obtener márgenes de beneficio cada vez mayores para ellos mismos. Las empresas que enfrentan una competencia significativa no pueden hacer eso, porque perderían negocios con un competidor que no aumentará sus márgenes”.

Parte 3. La situación en la primera quincena de febrero

A partir del primero de febrero se confirma la dinámica alcista del precio de ganado en pie. El 16 de este mes, el precio alcanzó $286,80 para el novillo de 300/390 kg, es decir, 14,2% de aumento respecto al precio al 28 de enero de 2021.

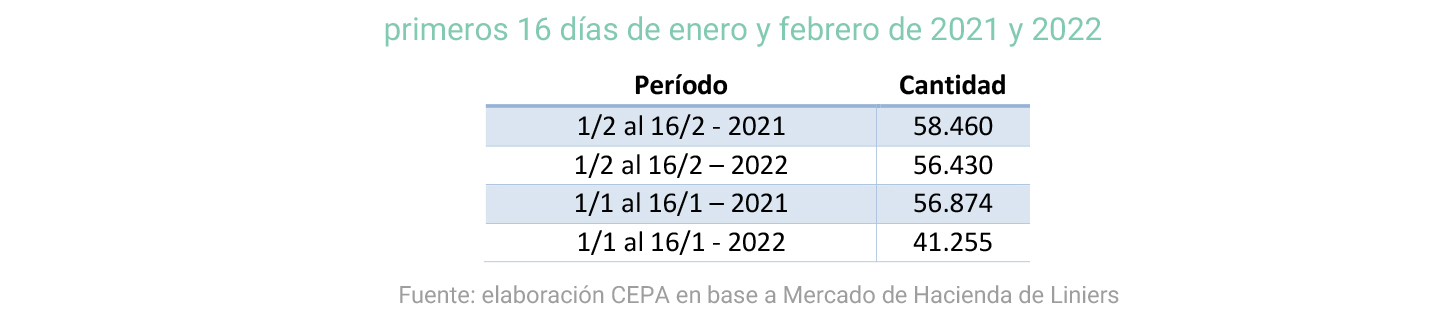

¿Hubo menor oferta? Aunque los datos son parciales, al 16 de febrero de 2022 se observa una recomposición de cabezas comercializadas en el Mercado de Liniers (en valores similares al mismo período en 2021 o enero de ese mismo año), modificando el comportamiento observado en enero del 2022, donde efectivamente se había reducido la oferta.

Tal como se observa en el gráfico a continuación, el incremento del precio del kilo vivo nuevamente presenta un salto sensible, muy por encima incluso de la inflación estimada para febrero completo. Como aclaración metodológica, vale mencionar que el valor tomado en el gráfico es el del día 16 de febrero, no el promedio de los primeros 16 días del mes.

Finalmente mencionar el artículo recientemente publicado en el portal ValorCarne, que confirma el que el valor de febrero implica un “nuevo récord del precio real del novillo en décadas” y anticipa lo que puede llegar a suceder al respecto: “En sólo siete días aumentó unos $20 en Liniers. En términos deflacionados superó al último máximo de mediados de diciembre, planteando el desafío para la cadena cárnica de cómo podrá trasladarlo al mostrador”.

Parte 4. Últimas medidas implementadas por el gobierno nacional

Dada las razones esgrimidas en los párrafos anteriores, las medidas del gobierno se orientaron a abordar los siguientes puntos que destacamos en 3 ejes:

1. Limitación de las exportaciones, con apertura de algunas categorías, a partir del mes de enero de 2022 y hasta diciembre 2023. Tal como anuncio el ministro de agricultura Julián Domínguez recientemente, se mantienen las limitaciones a las exportaciones de carne vacuna acordándose adicionalmenteuna apertura total para las vacas categoría D y E (vacas regulares e inferiores) con destino a mercados emergentes (se sostienen además todos nuestros compromisosinternacionales: Cuotas Hilton, 481, Israel, EE.UU, Chile y Colombia). Es importante remarcar que se mantiene vigente la imposibilidad de exportar los 7 cortes más consumidos en el mercado interno: asado, tapa de asado, vacío, matambre, falda, paleta, nalga y/o cuadrada. Si bien el sector pretendía que se incorporara la categoría C, esto no fue habilitado dado que se mantiene el diagnóstico del impacto de las exportaciones sobre los de precios locales.

2. La implementación desde hace algunos meses de los mecanismos de control sobre el tipo de cortes exportados y quienes pueden hacerlo, con el objetivo de limitar la operatoria del rulo cárnico, apuntaron a condicionar la dinámica especulativa. El registro de las Declaraciones Juradas de Exportación de Carnes (DJEC) se implementó con el objetivo de evitar posibles desequilibrios en el mercado interno de la carne en condiciones de abastecimiento, precio y calidad, así como también transparentar las operaciones de venta de carne al exterior, evitar subfacturaciones y triangulaciones con países vecinos.

3. Plan GanAr 2022-2023, impulsado recientemente, apunta a aumentar el stock ganadero en los próximos años. Este plan elaborado junto al INTA, el SENASA y universidades públicas contempla beneficios para impulsar al aumento del peso de faena y el porcentaje de destete, con créditos por $100.000 millones a tasas subsidiadas destinados a productores, el estímulo a la inversión en genética y sanidad animal y la creación con rango institucional de un Consejo Consultivo que tendrá la tarea de realizar el seguimiento de las medidas tomadas y posibles readecuaciones futuras.

4. Acuerdo de precios: la secretaria de comercio interior renovó el programa “cortes cuidados”, un acuerdo alcanzado con el consorcio frigorífico ABC y las grandes cadenas de supermercados, con el objetivo de tener los siete cortes de mayor consumo popular a precio regulado hasta el 7 de abril, fecha donde se analizara la prórroga.

Anexo de tablas y gráficos

Precios Promedio mensuales de cortes seleccionados. Ene-20 / Ene-22.

Notas al pie

[1] Se utilizaron las series estadísticas de IPCVA

[3] Qué pasa con los precios de la carne y por qué para la producción son "valores lógicos" | Perfil

Registro bibliográfico

Informe CEPA N° 234, ISSN 2796-7166.

Descargue el informe

Para descargar el informe haga clic en este enlace.